Qu'est-ce que l'impôt sur la fortune?

Vous l’avez peut-être déjà entendu, mais pour rappel la Suisse reste l’un des rares pays à prévoir un impôt sur la fortune. L’impôt sur la fortune est un impôt complémentaire à l’impôt sur le revenu. L’impôt sur la fortune n’est pas prélevé par la Confédération.

Outre son apport en recettes fiscales, l’impôt sur la fortune est également un impôt de contrôle.

L’administration, en suivant l’évolution du patrimoine du contribuable au fil du temps est en mesure de contrôler si les revenus ont bien été déclarés.

Éléments imposés à l'impôt sur la fortune

La fortune du contribuable est à géométrie large. Elle comprend tous les objets mobiliers et immobiliers. Sont notamment soumis à l’impôt sur la fortune :

- Les immeubles

- les actions, obligations et valeurs mobilières de toute nature, mises de fonds, apports et commandites représentant une part d'intérêt dans une entreprise, une société ou une association

- L'argent comptant, les dépôts dans les banques et caisses d'épargne, les soldes de comptes courants et tous titres représentant la possession d'une somme d'argent

- Les parts de placements collectifs qui possèdent des immeubles en propriété directe, pour la différence entre la valeur de l’ensemble des actifs du placement et celle de ses immeubles en propriété directe

- Les créances hypothécaires et chirographaires

- Les éléments composant la fortune commerciale

- Les assurances-vie et vieillesse pour leur valeur de rachat

- Les bijoux et l'argenterie, lorsque leur valeur dépasse 2'000 CHF

- Le cheptel, tant mort que vif

Éléments exonérés de l’impôt sur la fortune

- Les meubles, y compris les collections artistiques et scientifiques qui peuvent être considérées comme telles

- Les vêtements

- Les ustensiles de ménage

- Les livres servant à l'usage du contribuable et de sa famille

- Le capital versé à titre d'épargne (LPP)

Détermination de la fortune brute au net

L’impôt sur la fortune a pour objet l’ensemble de la fortune nette du contribuable au 31.12 de l’année en question, après déductions sociales. Il est donc important de faire une bonne évaluation de celle-ci.

En général, la fortune doit être estimée à la valeur vénale. [Art.14 al.1 LHID] On entend par valeur vénale, le prix qui serait obtenu en cas de vente dans des conditions normales.

Toute fois les cantons peuvent s’écarter de cette méthode d’évaluation pour se baser sur la valeur de rendement. La valeur de rendement s’obtient en divisant le rendement d’une période donnée par un taux de capitalisation.

La valeur de rendement est surtout utilisée pour les immeubles affectés au domaine agricole. A contrario, un immeuble non affecté au domaine agricole ne peut faire l’objet d’une évaluation sur le seul principe du rendement.

Détermination de la fortune brute

Fortune mobilière

Attestation de votre établissement bancaire au 31.12.

L’Administration Fédérale des Contributions publie chaque année les cours de chaque monnaie virtuelle d’une certaine envergure en rassemblant les données de plusieurs plateformes.

En l’absence de cours d’évaluation, la cryptomonnaie en question doit être déclarée à son prix d’achat initial converti en francs suisses et non pas au cours du 31.12.

Ce genre de titres sont évalués à leur valeur boursière au 31.12.

Les titres non-cotés sont évalués selon la valeur de rendement et la valeur intrinsèque de l’entreprise en question. En pratique l’administration fiscale cantonale se réfère aux règles d’évaluation de la Circulaire CSI N°28. Des règles d’évaluation particulières sont prévues pour les sociétés immobilières.

L’évaluation des titres suisse vous sera fournie directement par l’administration cantonale.

Ce type de titres connaissent le même sort que les titres non-cotés Suisse. Il convient de fournir à l’administration fiscale tous les éléments nécessaires à l’appréciation correcte de la société, notamment : les bilans, comptes de pertes et profits, annexes, contrat d’achat.

Vous pouvez cependant interroger l’administration fiscale en demandant un ruling.

Attestation du fournisseur de l’assurance-vie au 31.12.

À leur valeur vénale c’est-à-dire de revente dans des conditions normales

Une attestation signée par le débiteur de la prestation suffit.

Fortune immobilière

La valeur fiscale correspond au prix d’achat sur le contrat.

Les immeubles soumis à usufruit sont imposables auprès de l’usufruitier.

La valeur fiscale correspond à la valeur retenue par l’administration fiscale lors de cet événement.

Ces type de biens sont évalués en tenant compte de la valeur actuelle du terrain, des constructions et des installations accessoires.

Immeubles agricoles

L’évaluation des biens immobiliers servant à l’exploitation agricole et sylvicole y compris la part servant de logement du propriétaire est évaluée à leur valeur de rendement.

Il convient de préciser que le Conseil Fédéral a publié le nouveau guide d’estimation de la valeur de rendement agricole entré en vigueur le 1er avril 2018.

Détermination de la fortune nette

L’impôt sur la fortune frappe l’ensemble de la fortune nette du contribuable elle se compose comme suit :

- Actifs bruts (mobiliers et immobiliers)

- Dettes (hypothécaires, chirographaires et privées)

- Déductions sociales (selon votre situation)

- Fortune nette imposable

Actifs bruts

Tous vos biens mobiliers et immobiliers (voir ci-dessus) évalués selon les indications citées plus haut au 31.12. de l’année concernée.

Dettes

Les dettes sont déduites de la fortune brute.

En font partie :

- Les dettes chirographaires (dettes non garanties)

- Les dettes hypothécaires

- Les dettes privées justifiées

- Extraits de comptes négatifs

- Quittances d’intérêts

Les dettes peuvent seulement être déduite de la fortune. Elle sont effectivement dues par le contribuable.

Les cautionnements ne peuvent être déduits qu’en cas d’insolvabilité constatée du débiteur principal. Si le cautionnement est par plusieurs personnes le calcul se fait au prorata.

Répartition des dettes géographiquement:

Les personnes qui possèdent également des biens hors du canton de Genève, ne peuvent déduire de l’actif brut imposable que la partie proportionnelle à l’actif soumis à l’impôt sur le canton.

Déductions sociales sur la fortune

CHF 82’200

Personne seule sans enfants à charge (Ex : célibataire, veuf, séparé de corps ou de fait ou divorcé)

CHF 164’400

CHF 41’100

Pour chaque enfant supplémentaire

Déduction pour les indépendants et sociétés de personnes : Jusqu’à 500’000 CHF pour la moitié des éléments de fortune investis dans l’exploitation commerciale, artisanale ou industrielle du contribuable. Si associé d’une SNC : au prorata de sa participation.

Déductions sociales sur la fortune pour les biens hors CH

Pour les contribuables qui, indépendamment des biens soumis à l’impôt dans le canton, possèdent hors du canton des biens non soumis à l’impôt cantonal, le département répartit ces déductions proportionnellement à l’actif soumis à l’impôt cantonal par rapport à l’actif total.

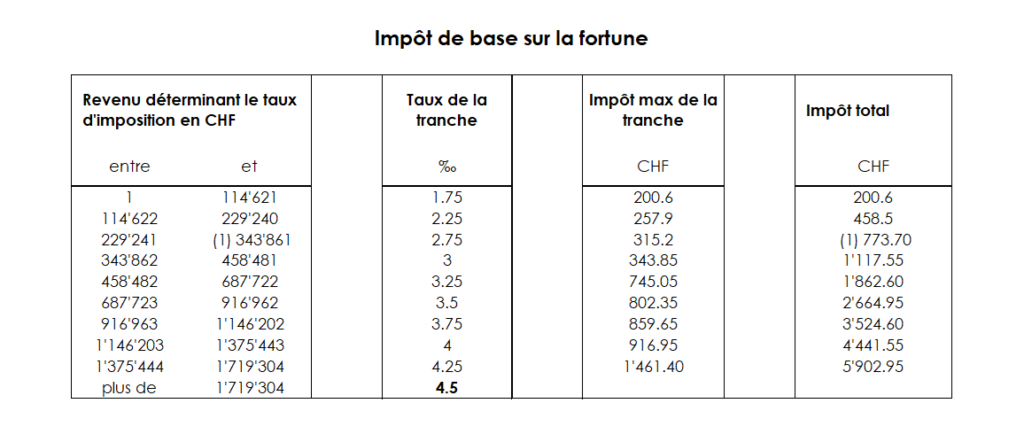

Calcul et barèmes de l’impôt sur la fortune

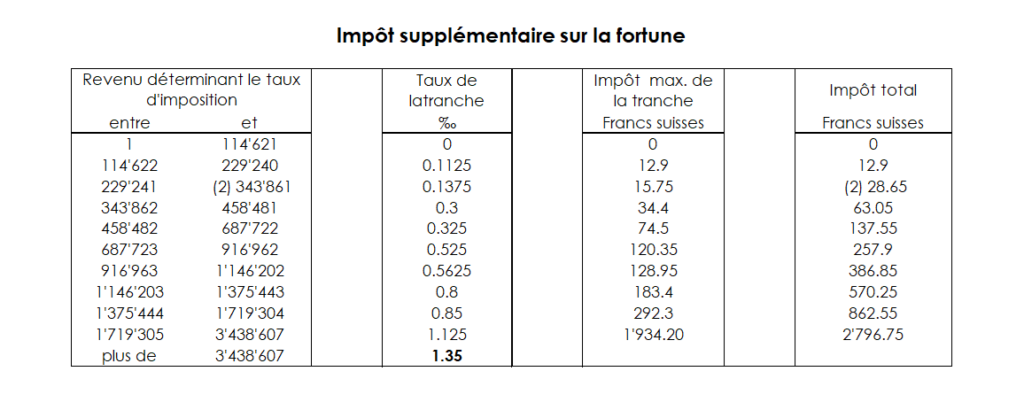

L’impôt sur la fortune se calcul sous forme de tranches qui s’accumulent par paliers.

Pour ce faire, il faut déterminer dans quelle tranche vous vous situez puis sur la différence entre le palier dépassé (complètement) et le palier final appliquer le taux de la tranche finale.

Exemple de calcul de l’impôt sur la fortune et de l’impôt supplémentaire pour l’année 2025

Calcul pour une fortune nette de 450’000 CHF d’un célibataire domicilié Genève.

CHF 450’000

CHF 82’040

CHF 367’960

Calcul de l’impôt de base

Impôt pour les paliers entièrement dépassés 338’033 : 760.55 CHF

(cumul de l’impôt (197.20+253.50+309.85))

Impôt pour le solde au taux de la tranche suivante : 89.80 CHF

(367’960-338’033 = 29’927 * 0.3%)

850.35 CHF

Calcul de l’impôt supplémentaire sur la fortune

Impôt pour les paliers entièrement dépassés 338’033 : 28.20 CHF

(Cumul de l’impôt (12.70+15.70))

Impôt pour le solde au taux de la tranche suivante 9.00 CHF

(367’960-338’033 = 29’927 * 0.03%)

Total impôt de base sur la fortune: 37.20 CHF

Pour le calcul des impôts additionnels cantonaux et communaux sur la fortune :

À l’impôt de base déterminé ci-dessous, il convient :

- d’ajouter les centimes additionnels cantonaux

- d’ajouter le centime additionnel cantonal supplémentaire pour le financement de l’aide à domicile (1% de l’impôt de base)

- d’ajouter les centimes additionnels communaux (calculés sur l’impôt de base)

Conseil fiscal : impôt sur la fortune

Dans cet article, nous évoquons de manière générale le mécanisme de l’impôt sur la fortune. Ce qu’il faut retenir c’est que l’impôt sur la fortune n’est pas prélevé par la confédération mais par les cantons et les communes et qu’il est important de déclarer sa fortune à sa juste valeur.

Si vous souhaitez vous éviter les calculs évoqués au point 4 et confier cette tâche à des spécialistes, n’hésitez pas à prendre contact avec nous. Pour toute question ou demande veuillez nous contacter grâce à notre formulaire de contact.